尽管去年6月刚上市,但南京证券的“钱袋子”似乎已经瘪了很久,今年以来举债动作不断。

11月18日晚间,南京证券公告称,公司近日收到证监会批复,核准公司公开发行面值总额不超过24亿元的公司债券,该批复自核准发行之日起24个月内有效。

目前,南京证券尚有18亿元公司债处于存续期;此外,今年上半年应付短融券接近35亿元,同比暴增6倍多。经营策略相对保守的南京证券,为何要加大债务杠杆?

其实一直以来,债券融资就是证券公司补充流动资金、运营资金的重要渠道。南京证券上一次公司债获准发行是在三年前。2016年11月24日,证监会批准其公开发行36亿元公司债。

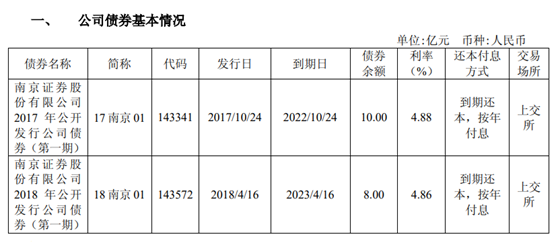

不过此后南京证券并未将发行额度用满。2017年10月24日、2018年4月16日,其先后发行两期公司债,票面金额分别为10亿元和8亿元。

(数据来源:南京证券2018年年报)

根据联合信用评级有限公司历次出具的信用评级报告,上述两期债券的信用等级均为AAA。

与上一次相比,本次南京证券获批公司债发行24亿元,总额少了1/3。不过上次南京证券最终只用了一半的发行额度,这次会不会把24亿都用满了?

从南京证券近年对资金的饥渴程度来看,答案也许是肯定的。

8月2日晚间,南京证券发布公告称,拟向包括现有3名股东在内的不超过10名特定对象,非公开发行不超过6.6亿股,募资总额不超过60亿元,用于补充公司资本金和营运资金等。这是南京证券史上最大规模的融资计划,金额是其IPO融资额的6倍。

目前,江苏省国资委已同意其定增计划,后期仍需获得证监会批准后才能实施。

另外,今年以来南京证券的流动性负债大幅增长,其中又以短融券负债的增幅最为明显。

根据其2019年半年报,截至二季度末,应付短期融资款达到34.68亿元,较去年同期暴增628.22%。到了三季度末,应付短期融资款回落至30.93亿元,同比增幅仍高达549.51%。

南京证券曾在相关公告中表示,新增借款主要用于补充营运资金,满足公司业务发展需要。

另外,根据Choice数据终端提供的数据,截至今年二季度末,南京证券的资产负债率为66.7%,排名43家上市券商倒数第五位,落后排名第一逾15个百分点。以这样的负债水平来看,南京证券后期仍有举债空间。

不过需要注意的是,通过债务杠杆撬动经营,也是一柄双刃剑。上个月,南京证券因合规问题,被沪、深交易所暂停股票质押式回购交易权限3个月,有可能进而影响到其明年的分类评级。

由此看来,哪怕是粮草足了、马儿肥了,也不能信马由缰,忽视该有的经营原则。