如今,随着DeepSeek等AI大模型的快速迭代以及人形机器人的量产化推进,AI正深刻地改变着我们的生活和工作方式。从资本市场来看,AI相关领域成为投资热点,从春节前到节后的短短几个交易日内,Wind概念中DeepSeek、IDC(算力租赁)、云计算、AI算力等概念指数涨幅居前。与此同时,国家人工智能产业投资基金的成立,出资额高达600.6亿元,进一步明确了AI产业的发展方向。

在这一背景下,富国基金旗下基金经理徐智翔管理的富国新材料新能源和孙权管理的富国新兴产业表现亮眼,一起来看看他们的最新观点。

在过去的两年中,被动指数基金无疑是市场关注的焦点,尤其在2024年,被动指数基金在规模上首次超越了主动基金,毕竟保持高仓位的指数基金在大家看来更容易把握住上涨行情。

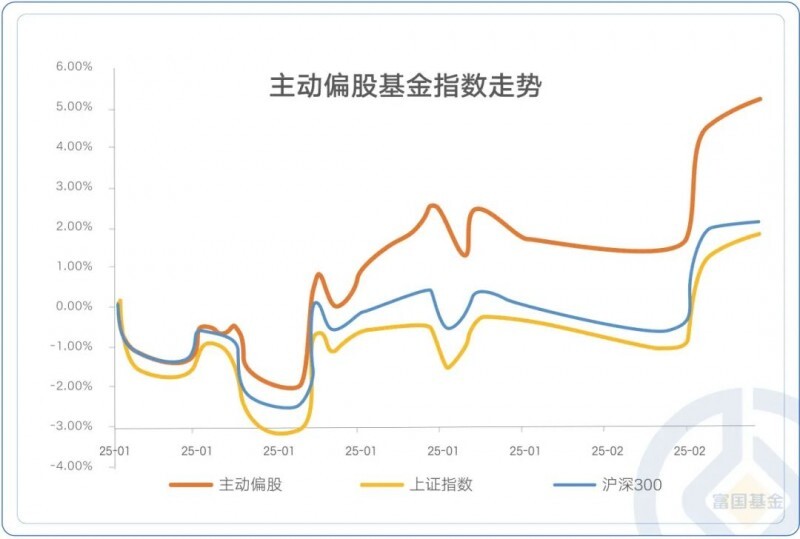

然而,进入2025年,主动权益基金悄然扭转了这一趋势。富二拉了组数据,Wind主动偏股基金指数表现超越同期上证指数和沪深300指数。

数据来源:Wind,时间截至2025年2月7日。

在这其中,就有富国基金旗下多只产品的身影。

截至2025年2月7日,由徐智翔管理的富国新材料新能源(A类009092;C类014243)表现非常亮眼,富国新材料新能源A近6个月收益率达69.86%。银河证券数据显示,近6个月、近1年和近2年业绩均位列同类第1。

由孙权管理的富国新兴产业(A类001048;C类015686)同样出彩,富国新兴产业A近1年表现翻倍!近一年净值增长率达100.31%,近6个月的表现也达到了72.20%,同期基准收益率分别为14.46%和15.30%。在晨星近6个月和近1年排名中,均位列同类第1。

当投资者们对这些产品的业绩表示惊叹时,人们更想从深层次了解一下这位基金经理的思路与投资策略,期待能为大家接下来的投资指明方向:

问题一:为什么在2022年就开始布局了人形机器人?

徐智翔:主要原因是看好AI应用领域,且在AI应用中的仓位也集中在机器人领域。机器人或许是AI应用中未来空间最大的领域,且其产业发展与早年投资新能源颇相似。在黄仁勋近期的公开发表的内容中展现了Perception AI、Generative AI、Agentic AI和Physical AI四个AI不同的发展阶段,其中机器人属于第四阶段,市场空间最大。

问题二:

低成本大模型的诞生是否代表AI算力需求被颠覆了?

徐智翔:当前AI发展主要有两个方向:一是通用人工智能(AGI),追求极致性能,目标是触及技术天花板;二是AI平权,即向下渗透,使AI技术普及到大众市场。其中AGI需要极高的性能,对训练算力需求非常大。AI平权虽然减少了对训练算力的需求,但由于用户基数庞大,推理算力的需求会显著增加。因此,算力的需求需要分开看待,若发展AGI,训练算力需求会持续上升,同时推理算力也会增长;而要是推进AI平权,训练算力需求会下降,但推理算力需求则会显著上升。

问题三:

人形机器人的奇点时刻来了吗?

徐智翔:今年或是机器人量产的奇点时刻。通过对比机器人量产节奏与当年电动车的量产节奏发现,可分为三个阶段,每个阶段的产量和价格有所不同。从第一阶段进入第二阶段,成本降低后即可外销,这一阶段主要面向B端客户,进入第三阶段后,成本大幅降低,对应的是C端市场。因此,今年开始生产训练机器人,明年或将面向B端,后年或开始面向C端。由于此次较早导入了中国供应链,量产爬坡的节奏会非常快。

问题四:

现在还适合入场吗?哪个方向的行情更持续?

徐智翔:中期来看,仍具较好的投资机会,但未来表现需结合后续陆续出台的政策看。从技术发展阶段来看,大模型对应的是Generative AI阶段,而机器人对应的是更后期的Physical AI阶段。落地速度上,大模型有望先于机器人实现商业化应用。市场空间方面,机器人方向的潜力或许会更大。

整体来看,越往后发展,AI的投资重点将越倾向于应用端,后续可关注TMT及相关AI等方向。其中,机器人领域或可重点关注汽车和机械板块。

孙权也表示,中长期持续关注AI产业的发展,低成本大模型推动了AI产业的落地,各行业使用大模型的门槛降低,有望大幅提升AI需求,国内算力基础设施的投资可能刚开始。

注:上述观点不代表对市场和行业走势的预判,不构成具体投资建议,且可能随市场环境变化而调整。

说到这里,想必很多人都有了更加深刻的认识,在资本市场,短期热点从不缺席,但当潮水褪去,真正引领变革和顺应发展的企业才能经受住考验。

AI时代已经到来,2025,或是值得期待的一年。

新华报业网

新华报业网

Android版

Android版

iPhone版

iPhone版